個人事業主になると確定申告が必要になることはもちろんですが、会社員でも確定申告が必要になるケースがあります。もし知らずにそのまま放ってしまうと、罰金を支払わなければならないかもしれません。自分に該当するケースがないかこの記事を読んで確認してみましょう。

確定申告が必要な人

確定申告が必要な人は主に個人事業主がメインですが、会社員や年金受給者でも確定申告が必要になるケースが存在します。一つ見ていきましょう。

個人事業主

個人事業主は必ず確定申告をしなければなりません。個人事業主には白色申告と青色申告の二つの方法で申告する方法があります。

・記帳内容は売上、仕入れや経費について取引日の日付、相手方の名称、金額、日々の売上げ・仕入れ・経費の金額等を記載。

・記帳は一件ずつの取引ごとではなく日々の合計金額をまとめて記載可能

白色と青色申告の記帳の大きなルールの違いは

取引の記帳がまとめてか一件ごとかという点です。

それならまとめて記帳できる白色申告の方が良いのではと思ったかもしれません。

しかし、青色申告を選択すると受けられる特典があります。

開業の際に青色申告承認申請書というものを提出する必要があるので、以下の記事から確認してみてください。

会社員

次に会社員ですが特に副業などが無ければ、年末調整で所得計算がされることはご存じだと思います。ですが、年末調整をしても確定申告をする必要がある方もいます。

年収が2,000万円を超える

年間の給与が2,000万円を超えると会社は年末調整を行わないので自ら確定申告をする必要があります。

副収入での合計所得が20万円以上ある

本業以外での所得が20万円以上ある人は確定申告をする必要があります。

不動産を持っており不動産収入がある

これは本業、副業関係なく不動産収入があれば確定申告が必要となってきます。不動産収入はさまざまな経費がかかるので毎月の賃料収入から差し引ける経費が多いので確定申告は必ず行いましょう。

国税庁にもさまざまなケースが載っているので確認しましょう。給与所得者で確定申告が必要な人

年金受給者

年金受給者でも確定申告が必要となるケースがあります。

400万円を越える公的年金を受け取っている

これは複数の公的年金を受け取っている人ももちろん確定申告は必要です。

公的年金を受け取りながら年金以外の所得が20万円を超える

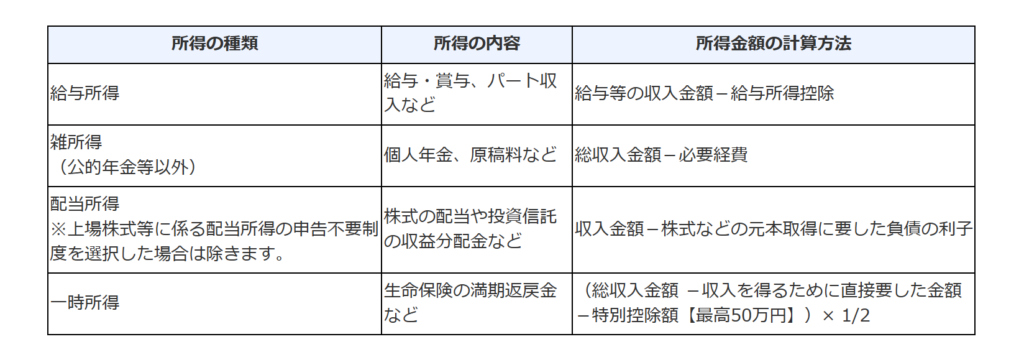

公的年金を受け取りながら年金以外の所得が20万円を超える方ですが、その計算方法を国税庁のHPを参考に載せます。

給与所得はイメージ通りかもしれませんが、個人年金や生命保険の満期返戻金などの所得も確定申告が必要となってきます。

コメント