これから個人事業主になる方、会計事務所に入社は決まったけどインボイスって何だろうとお困りの方たくさんいらっしゃると思います。今回はそんな方向けにインボイスとはどういった制度なのか、世間がインボイスに反対している理由について、具体的な登録方法はどうすればいいのかを詳しく解説していきます。

✔インボイス制度とは何か

✔インボイス制度が反対されている理由

✔インボイス登録申請書の記入方法

✔領収証や請求書はどう変わるのか

✔インボイス制度の特例

はじめに

今年に入ってからインボイスという言葉を耳にする機会が増えた方も多いと思います。ニュース、記事での情報やメディアで「インボイスは反対だ!」と討論されているのを見かけますが、つまるところインボイスって何?というのがよく分からない方も多いと思います。

専門的な言葉がたくさん出てくるので分かりづらそうに見えますが、少し時間をかけて資料に目を通すとある程度のことは理解できます。

会社員や一般消費者にとってインボイスは殆ど関係しない制度になりますが法人と個人事業主はもちろんのこと、これから会計事務所に入社する方やインターンで企業に行く方はぜひこの記事でインボイスを理解しておくと、取引先や会社の人から『この人はしっかりインボイスを理解していて信頼できる人だ』と一目置かれるようになります。ぜひこの記事でインボイスについて理解を深めていきましょう。

インボイス制度の概要

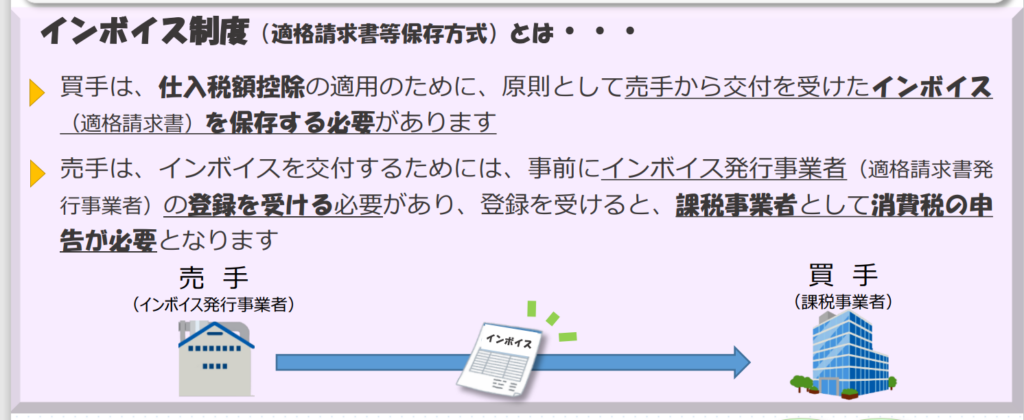

まず始めに国税庁HPに記載しているインボイス制度の概要を見てみましょう。

インボイス制度の概要|国税庁 (nta.go.jp)

- 適格請求書(インボイス)とは、

売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。

具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。

インボイス制度の概要|国税庁 (nta.go.jp)

- インボイス制度とは、

<売手側> 売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。

<買手側> 買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイス(※)の保存等が必要となります。(※)買手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます。

このように記載があります。これを見てもまだよく分からないと思う方がいると思いますので、これをさらに簡単に説明すると、

インボイスとはお店などの事業所がお客さんに対して正確な消費税率や消費税額を伝えるための領収証やデータ

そして

インボイス制度とは消費税計算を正しく行うためにインボイスを保存しなければならない制度

どうでしょうか、かなり理解しやすくなりましたよね。インボイスは正しい消費税率と額の記載がある領収証やデータのことで、インボイス制度はインボイスを保存しなければならない制度のことです。

世の中を騒がせている新制度ってたったこれだけのことなのです。

しかしここで皆さん疑問に思うことありませんか?

「あれ、今までスーパーやお店で貰っていたレシートにも消費税率と消費税額って書いてあったけど、、、なんでこれが反対されているの?」って思いましたよね。

僕も同じ意見でしたが、この制度を詳しく知った時は反対されて当然だなぁと思いました。

では次に、このインボイス制度がどうして世間から反対されているのかをインボイス制度のより詳しい内容に触れながら解説していきたいと思います。

インボイス制度が反対されている理由

写真:pexels-mart-production

ではここからインボイス制度がどうして世間から反対されているのかを解説していきたいと思います。それを説明するためにはまず避けては通れない消費税についての理解が必要になります。

消費税納税のしくみ

私達の生活に身近な消費税ですが、そもそも仕組みについておさらいしてみましょう。すでに知っている方は次まで読み飛ばしてください。消費税の仕組み図と消費税の仕組みを説明している財務省の記事があるのでこちらを参考に説明しています。

原則として全ての財貨・サービスの国内における販売、提供などが課税対象であり、事業者を納税義務者として、その売上げに対して課税されます。また、税の累積を排除するために、事業者は、売上げに係る消費税額から仕入れに係る消費税額を控除し、その差額を納付することとされています。

「消費税」を知ろう—もっと知りたい税のこと 令和元年10月 : 財務省

これが消費税についての説明になりますが、この説明を数式で表したものが次になります。

分かりやすくなりましたよね。消費税の納税義務者である事業者はこの計算をして納税を行っているのです。厳密に言うとこの式だと説明不足な点はありますが、基本的にはこのしくみが正しいので覚えておきましょう。

先ほどの数式を具体例で確認してみましょう。

「消費税」を知ろう—もっと知りたい税のこと 令和元年10月 : 財務省

生活している中で私達が食品や衣服などを購入する際に消費税を負担しているのは皆さんも認識していると思います。図の一番右、消費者が税抜き1万円の衣服を購入したとします。そうすると消費税は10%なので1,000円です。そしてもちろんのこと消費者の手元に届くまでにさまざまな業者が関わっています。衣小売業者、卸売業者、製造業者はそれぞれ事業者なので納税義務者となります。

ここで先ほどの式を当てはめてみましょう。

先程の図で小売業者の場合、

売上10,000円 仕入7,700円

納税額は300円になりますよね。納税義務者である各事業者がこの計算を行い消費税納税額を算出しています。

実は消費税を負担しなくて良い事業者がいる

事業者が消費税計算をして、納税を行っていると説明しました。ですが実が消費税の納税を免除されている事業者もいるのです。これは何も違法な事ではなく、ある条件に当てはまると消費税納税を免除されると国税庁が決めているのです。条件を見てみましょう。

基準期間の課税売上高及び特定期間の課税売上高等が1,000万円以下の事業者(免税事業者)は、その年(又は事業年度)は納税義務が免除されます。

消費税のしくみ|国税庁 (nta.go.jp)

これはつまり

個人事業主は事業開始二期目が終わるまでもしくは二期前の売上高が1,000万円以下の場合に免税事業者(消費税の納税免除事業者)になる

ということになります。法人(会社)も基本的には同じですが、資本金によって課税事業者になる場合もあるので今は割愛します。

これは非常に嬉しい制度ですよね。消費税の仕組み図を参考にすると、製造業者、卸売業者、小売業者がそれぞれ開業から二期目までの個人事業主の場合、それぞれ500円、200円、300円を納税する必要がなくなるのです。少額ではありますが、事業の継続のためにお金を置いておけるのは嬉しいものです。

インボイスに登録すると消費税の納税義務者になる

インボイス制度が世間から反対されている理由を述べるためにここまで、消費税納税の仕組みと免税事業者がいることを説明してきましたが、やっとその理由を伝えられます。

国税庁が発表しているインボイス制度のパンフレットを見てみましょう。国税庁 インボイスの概要リーフレット

注目してもいただきたいのが“登録を受けると、課税事業者として消費税の申告が必要となります”の部分です。

つまり

インボイス発行事業者になると消費税を納税しなければならない課税事業者になる

ということは

個人事業主は事業開始二期目が終わるまでもしくは二期前の売上高が1,000万円以下の場合に免税事業者(消費税の納税免除事業者)になる

このメリットが

個人事業主は事業開始二期目が終わるまでもしくは二期前の売上高が1,000万円以下の場合に免税事業者(消費税の納税免除事業者)になる

使えなくなってしまうのです。

せっかく開業二期目まで免税事業者のメリットを活かせると考えていた個人事業主にとっては辛いですよね。事業を開始してまだ慣れない中で毎月、仕入れや雑費や従業員の給料を支払わなければならない上、初めての確定申告での所得税納税をしなければならないのに高い消費税を納めてくださいねと言われるのは非常に辛いと思います。

では、そもそもインボイスに登録しなければいいのでは?と思った方鋭いです!

ですが実はそこにも落とし穴があるのです。

インボイス制度に反対するもうひとつの大きな理由

先ほどはインボイス発行事業者になると課税事業者になってしまうことで、免税のメリットが使えなくなってしまうことを説明しました。ここからはそもそもインボイスに登録しなければいいのでは?という一見すると有効そうな対策の落とし穴について解説していきたいと思います。

ここで最初に紹介した国税庁のインボイス制度の内容をもう一度見てみます。

インボイス制度とは、

インボイス制度の概要|国税庁 (nta.go.jp)

<売手側> 売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。

<買手側> 買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイス(※)の保存等が必要となります。(※)買手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます。

この買手側の説明文ですがこれは何を言っているのかというと、

消費税の税額控除(税額の差引き)をするためには登録事業者から交付を受けたインボイスの保存が必要。

ポイントは”登録事業者から交付を受けた”です。

消費税の税額控除をするためには登録事業者から交付を受けたインボイスの保存が必要ということはつまり

消費税の税額控除(仕入税額控除)をするためには購入先がインボイス登録事業所でないとできない。

これが落とし穴の正体です。

具体例で考えてみましょう。

「消費税」を知ろう—もっと知りたい税のこと 令和元年10月 : 財務省

もう一度この図をご覧ください。卸売業者の立場に立って考えてみます。卸売業者がインボイス登録事業者ではなく、製造業者と小売業者はインボイス登録をしているとします。そして先ほど確認したことを再確認します。

消費税の税額控除(仕入税額控除)をするためには購入先がインボイス登録事業所でないとできない。

これですね。消費税の仕入税額控除が使えないのはどの事業者でしょうか。間違えても良いので自分なりに一度考えてみてください。

さて自分なりの答えは出せましたでしょうか。

消費税の仕入税額控除が使えないのは小売業者になります。

理由は購入先である卸売業者がインボイス登録事業者ではないので、仕入税額控除ができないからです。

さてここまで落とし穴の正体を説明するために、具体例を通して、インボイス登録事業者ではない事業者から購入した場合に購入した事業者は仕入税額控除が使えないということを確認しました。

インボイスに登録すると本来であれば免税であるはずの期間が課税事業者になってしまう。それを避けようとして、インボイスに登録しないようにすると、先ほどの具体例のように得意先(お金を支払ってくれたお客さん)が消費税の仕入税額控除が使えなくなってしまいます。

ここに落とし穴の正体があります。どういうことか。

得意先が消費税の仕入税額控除が使えなくなってしまうということは、一見するとインボイス登録事業者ではない事業者にとっては何も問題ないように思えますが、得意先からすると仕入を行う際に消費税分支払っているのにもかかわらず計算上では仕入税額控除が使えないので損になります。

もしあなたがこの得意先の立場だったらどういう判断をするでしょうか。

仕入先をインボイス登録事業者に変えようという判断になりますよね。

これが落とし穴の正体なのです。

こうなると免税期間どうこうよりも現在の得意先が自分以外の業者に乗り換えないようにインボイスを登録するしか無くなってしまうのです。

インボイスを登録すると消費税の納税が必要になり、インボイスを登録しなければ得意先が他の業者に乗り換えてしまう。

登録してもしなくても苦しい思いをしなければならない個人事業主がいる。インボイスを登録せずに免税事業者同士で商売をするかもしくは消費税納税を覚悟して得意先を守るかの二択を迫られているようなものです。だからこそインボイスに反対している人が多いのですね。

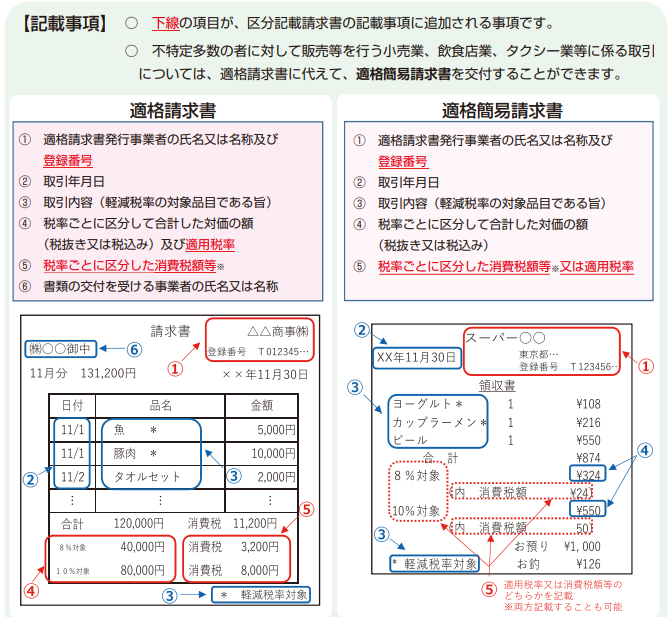

領収証や請求書はどう変わるのか

さてここからは事務的な話になりますが、領収証や請求書などの記載事項で変わる箇所を見ていきましょう。様式の記載事項を正しく表記しなければ取引先が仕入税額控除ができなくなり迷惑がかかってしまいます。しっかりと確認しましょう。

適格請求書等保存方式

インボイス制度後において仕入税額控除をするためにはインボイス(適格請求書)の保存が必要になることはすでに説明済みです。その適格請求書というのが適格請求書等保存方式という記載ルールにのっとった領収証や請求書のことです。その記載ルールについて確認します。

適格請求書等保存方式の概要 ~インボイス制度の理解のために~

適格請求書

適格請求書は写真の①~⑥の項目を記載する必要があります。赤文字になっている部分が今回のインボイス制度から追記される箇所になります。

登録番号ですが、インボイスを登録するとそれぞれの事業者に登録番号が付与されます。Tから始まるその番号を氏名又は名称の下に記載しておきましょう。

適用税率は8%、10%の商品がそれぞれいくらかを明記する必要があります。

税率ごとに区分した消費税額等は適用税率ごとの消費税の金額がいくらかを明記する必要があります。

適格簡易請求書

不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等に係る取引については、適格請求書に代わって適格簡易請求書を交付することができます。適格請求書とほとんど同じ記載内容です。

適格請求書と異なる部分についてのみ説明します。

税率ごとに区分した消費税額等又は適用税率のどちらかの記載で良いというものです。8%、10%の消費税の金額もしくは8%、10%の対象金額のどちらかで問題ありません。両方記載することも全く問題ありません。

他にも様々なケースの記載様式の内容を紹介していますので適格請求書等保存方式の概要 ~インボイス制度の理解のために~こちらを参考にしてみてください。

インボイス登録申請書の記入方法

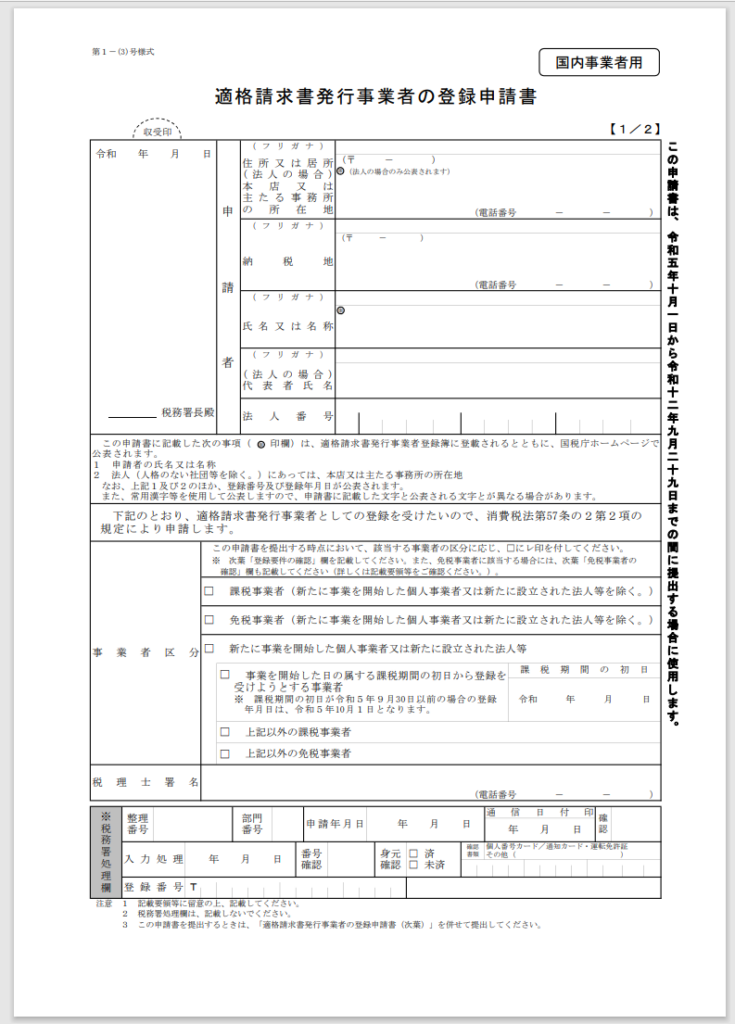

インボイス登録申請書の具体的な記入方法を確認していきましょう。

適格請求書発行事業者の登録申請書

この適格請求書発行事業者の登録申請書を提出すると自動的に課税事業者となるのでその点を理解した上で提出しましょう。また本来課税事業者になる際には『消費税課税事業者選択届出書』という来期から消費税の課税事業者になりますという書類を提出する必要があるのですが、これは提出不要になります。インボイスコールセンター(フリーダイヤル0120-205-553)に電話で確認しました。

提出日、税務署名

これはそれぞれの納税地が管轄する税務署があるので、自らで記入する欄です。 税務署の所在地などを知りたい方|国税庁 (nta.go.jp)こちらから住所検索すると管轄の税務署が分かります。提出日も忘れずに記入しましょう。

住所又は居所、本店又は主たる事務所の所在地

個人事業主の場合は、住所または住所では無いが生活している所を記入します。法人の場合は、登記簿謄本に記載のある本店所在地を記載します。もし手元に登記簿謄本が無くて分からない場合はこちらから検索可能です⇒国税庁 法人番号公表サイト

納税地

開業届で記入した住所と同じ住所を記入します。上の住所と同じであれば同上と記入してください。

氏名又は名称

個人事業主の場合は本名を記入します。法人の場合は登記簿謄本に記載のある名称を記入します。

代表者氏名

個人事業主の場合、空白で構いません。法人の場合は代表者を記入します。

法人番号

法人の場合は法人番号を記入します。分からない場合は

国税庁 法人番号公表サイトこちらから検索可能です。

事業者区分

新しく個人事業を開業し、令和5年10月1日の制度適用日からインボイス登録を希望する方は「新たに事業を開始した個人事業者又は新たに設立された法人等」に✔し,「事業を開始した日の属する課税期間の初日から登録を受けようとする事業者」に✔します。課税期間の初日を記載する。令和5年開業の方は令和5年1月1日と記載します。国税庁HPに記載例の資料やフローチャートなどで案内しているのそちらも参考にしてください。

国税庁HP:国税庁 適格請求書発行事業者の登録申請手続

公表内容の変更について

適格請求書発行事業者の登録申請書を提出すると以下の情報が国税庁HPに申請事業者として公表されます。

個人事業主の場合

●氏名・登録番号

法人の場合

●名称・登録年月日・本店又は主たる事務所の所在地

個人事業主の場合

●氏名・登録番号

法人の場合

●名称・登録年月日・本店又は主たる事務所の所在地

その際に公表内容の追加・変更を申し出ることができます。

記載例:適格請求書発行事業者の公表事項の公表(変更)申出書記載例

インボイス制度の特例

写真:pexels-andrea-piacquadio

では次に個人事業主にとってデメリットばかりのインボイス制度ですが、導入するにあたって政府が経過措置的な特例を発表しています。主に2つあるので、そちらを紹介します。

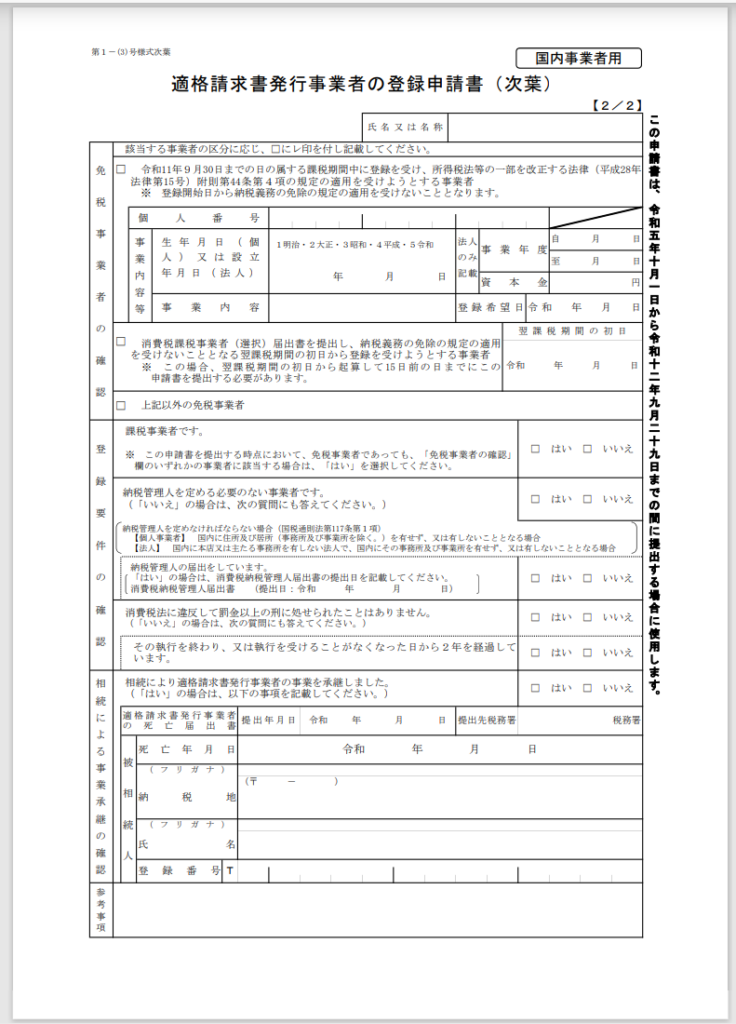

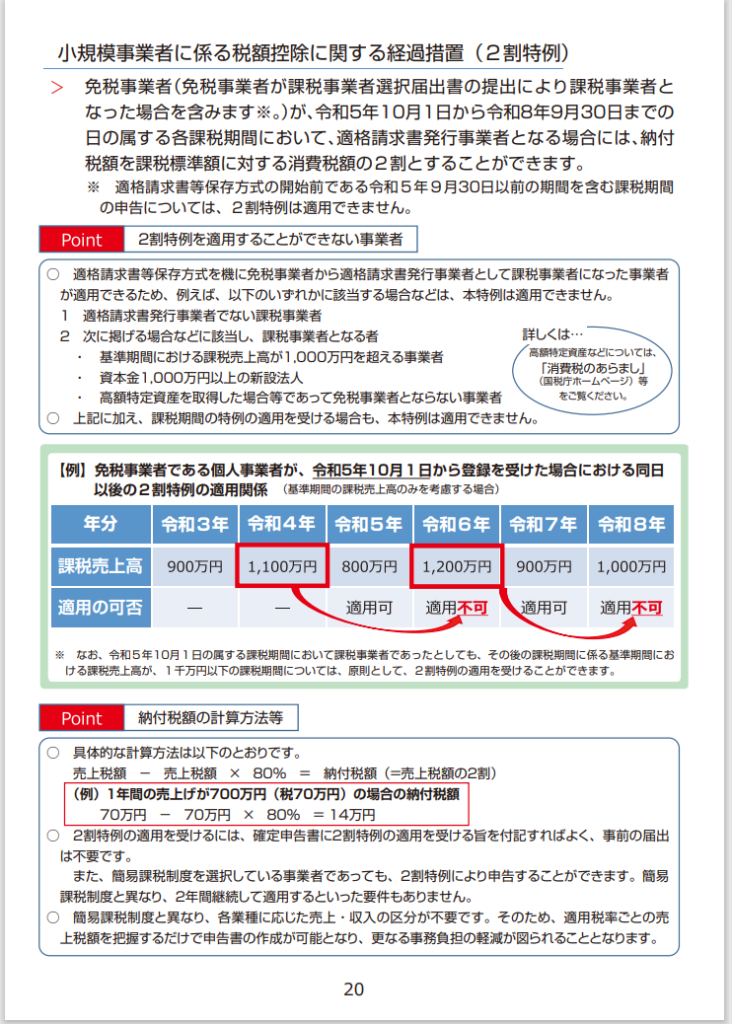

2割特例

正確には小規模事業者に係る税額控除に関する経過措置という名前ですが、2割特例とも言われています。

2割特例に関する難しい説明が書いてありますが分かりやすくするために消費税のしくみの数式を参考に説明します。

本来の消費税納税額計算式が

であるのに対してこの2割特例の場合は

ということなのです。割と単純ですね。

実際に得なのかどうかを消費税の仕組み図で確認してみましょう。

「消費税」を知ろう—もっと知りたい税のこと 令和元年10月 : 財務省

| 本来の消費税額 | 2割特例の消費税額 | 損得 | |

| 製造業 | 500円 | 100円 | 400円得 |

| 卸売業 | 200円 | 140円 | 60円得 |

| 小売業 | 300円 | 200円 | 100円得 |

本来の納税額と2割特例のそれとを比べてみると2割特例の方が得のようですね。

実際にはここまで単純ではないので場合によりますが、2割特例では得になることがあるようです。

2割特例の適用をするには

2割特例ですが、実際に適用するには申請書などの面倒な手続きが必要なのでしょうか。

もう一度先ほどの資料を見てみると

Pointの箇所に適用に関する注意事項が書いてあります。2割特例を適用することができない事業者は次の1~3の場合です。専門的な知識が必要になる箇所なので、読まなくても問題ありませんが気になる方は読んでみてください。

事業開始二期目が終わるまでもしくは二期前の売上高が1,000万円以下のどちらかに該当する免税事業者(消費税の納税免除事業者)がインボイスの登録をするにあたって課税事業者になった場合、確定申告書に2割特例の適用を受ける旨を記載することで適用可能

なので今回のインボイス登録で免税から課税に代わった事業者が適用可能のようですね。条件に該当する方は確定申告書を提出する際に確定申告書に2割特例を受ける旨を記載しましょう。

2割特例は利用できる期間が令和5年10月1日から令和8年9月30日までの日の属する各課税期間と定められていますので確定申告で永久的に利用できないようです。あくまで経過措置ということですね。

また確定申告の時期になるとその旨を記載する欄が付いた確定申告書が発表されると思いますのでそれを待ちましょう。

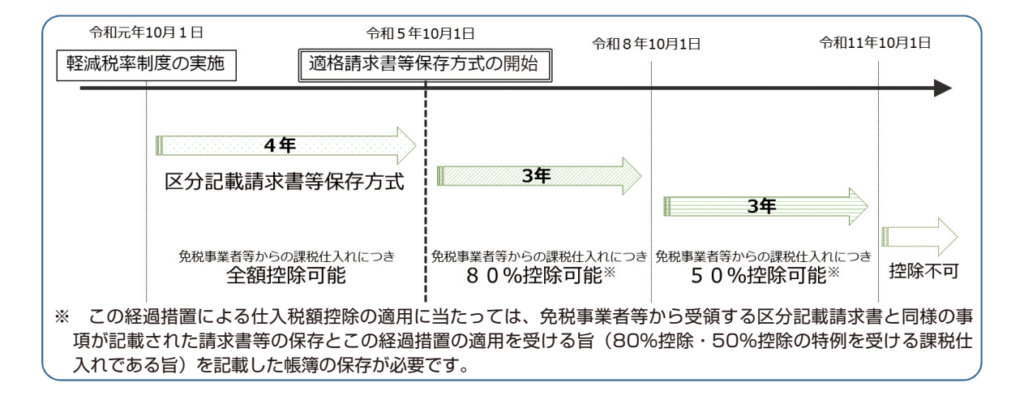

免税事業者等からの仕入に係る経過措置

2割特例の次に紹介する経過措置は「免税事業者等からの仕入に係る経過措置」です。

先ほどの2割特例はもとは免税事業者だった事業者がインボイス登録事業者になった場合、その本人が受けられる特例でしたよね。

ですがこの経過措置はインボイス登録事業者以外つまりインボイス登録をしていない事業者から課税仕入をしたインボイス登録事業者が受けられる特例になります。

これも消費税の仕組み図をもとに分かりやすく説明します。

「消費税」を知ろう—もっと知りたい税のこと 令和元年10月 : 財務省

ここでも卸売業者がインボイスの登録事業者ではないとします。小売業者はインボイス登録をしていない卸売業者から仕入れを行います。7,700円(税込)を卸売業者に支払います。本来であれば卸売業者はインボイスを登録していないため消費税700円は仕入税額控除が使えず、図の300円の納税ではなく300円+700円の1,000円が納税額となってしまいます。ですがここで免税事業者等からの仕入に係る経過措置が使えます。

それはどういう経過措置かというと、

インボイス登録していない事業者からの仕入税額控除が80%の控除が可能

とても嬉しい特例ですよね。先ほどの具体的だとどうなるのか確認してみましょう。小売業者は卸売業者に7,700円のお支払いをしています。そのうち消費税が700円でこの80%の560円が仕入税額控除額として計算可能になるということです。納税額は売上に対する消費税が1,000円で、仕入税額控除が560円なので440円になります。

本来であればインボイス登録していない事業者からの仕入税額控除は使えないので1,000円が納税額になりますが、この経過措置のおかげで440円になるのです。使わない手は無いですよね。

しかしこれには期間が定められています。あくまでもこの特例は経過措置期間だけということになりますね。令和5年10月1日から令和8年9月30日までが80%の控除可能期間になります。またそれ以降の期間では控除可能の割合が減っていきます。それが次の図になります。

令和8年10月1日から令和11年9月30日までが50%控除可能の期間で、令和11年10月1日からはこの特例が使えなくなり、控除はできなくなります。

つまり先ほどの例だと、消費税700円の80%は560円でしたが令和8年10月1日以降の場合は700円の50%で350円になり、令和11年10月1日からは700円が0円の控除になるということです。

消費税納税額の計算式は下の図の式なので、

・控除が560円⇒1,000円-560円=440円

・控除が350円⇒1,000円-350円=650円

・控除が0円⇒1,000円-0円=1,000円

控除可能の割合が80%、50%、0%と減るにつれて、納税額が増えていくことが分かります。

現在の仕入先がインボイス登録をしていない事業者で付き合いが長いから80%控除でひとまず様子見ようと思っているといつの間にか仕入税額控除ができなくなってしまいお金がどんどん減ってしまいます。早い段階から仕入先にインボイス登録を促すか、お付き合い自体を考え直してみた方が良いかもしれませんね。

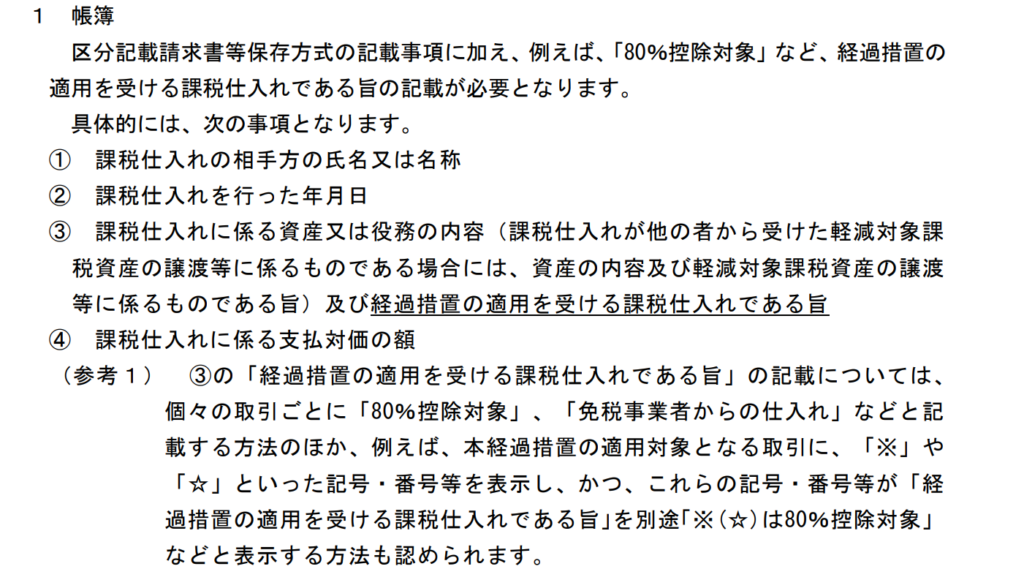

免税事業者等からの課税仕入に係る経過措置を適用するには

ではこの免税事業者等からの課税仕入に係る経過措置を適用するにはどうすればよいでしょうか。国税庁によると帳簿と請求書等に必要な記載事項があるので確認してみましょう。

帳簿

まずは帳簿上でどのように処理をしたら良いかを確認します。

①課税仕入れの相手方の氏名又は名称

会計ソフトを利用している方は摘要などの仕訳のメモ欄が有ると思います。そこに取引相手の名称を記入しましょう。

②課税仕入れを行った年月日

仕訳帳を使用する際に取引を行った日付を入れる箇所が有ると思います。そちらに取引があった日を記入しましょう。

③課税仕入れに係る資産又は役務の内容及び経過措置の適用を受ける課税仕入れである旨

課税仕入れに係る資産又は役務の内容に関しては仕訳の勘定科目で問題ないかと思います。仕入、建物、構築物など様々な用途の取得に合わせて然るべき勘定科目を入力すればそれが内容に当たります。経過措置の適用を受ける課税仕入れである旨に関しては(参考1)に記載があるように個々の取引毎に「80%控除対象」と仕訳の摘要欄に記入すれば問題ないです。

次に請求書等を確認してみましょう。

区分記載請求書等と同様の記載事項が必要になりますとありますね。この区分記載請求書等とは何でしょうか。2019年10月から消費税が10%になったのは記憶に新しいと思います。その際に飲食物などの商品は軽減税率8%のままでした。そうなると複数購入した際に8%と10%の商品があるので、軽減税率の対象商品や税率ごとに合計した対価の額が記載されるようになりました。その記載様式が区分記載請求書等です。

令和5年10月1日からインボイス登録をした事業者は適格請求書保存方式の領収証やデータを発行する必要があります。それはこれまでの区分記載請求書等の記載様式に加えて適格請求書発行事業者の登録番号と税率ごとの消費税額及び摘用税率の記載が必要になります。

この特例を適用するには適格請求書保存方式の様式ではなくこれまでの区分記載請求書等の様式で構いません。

まとめ

ここまでインボイス制度の概要、インボイス制度が反対されている理由、領収証や請求書はどう変わるのか、適格請求書登録申請書の記入方法、インボイス制度の特例を見てきました。この記事で一通りインボイス制度についての知識が身についたと思います。個人事業主の方、会計事務所に入社してこれから事業主の方とお会いする方と色々な方にとってこの記事が有益なものになることを願っています。

コメント